Vous avez jusqu’au 24 mai, 31 mai ou 8 juin, en fonction de votre département, pour remplir votre déclaration d’impôts pour l’année 2021. Un moment redouté par les investisseurs tant les règles fiscales sont nombreuses et complexes. Et les adeptes des crypto-actifs, des monnaies numériques qui s’échangent sans passer par les banques mais en utilisant des réseaux décentralisés appelés Blockchains, ne sont pas épargnés. Vous êtes en panique pour déclarer vos plus-values réalisées grâce au Bitcoin? Pas de panique! On fait le point avec Frédéric Poilpré, membre du cercle des fiscalistes.

La première chose à partager au fisc est votre ou vos exchanges, c’est-à-dire les sites sur lesquels vous avez acheté vos crypto-monnaies (Revolut, Binance, Crypto.com, Coinbase, etc). “A partir du moment où l’on détient des comptes de crypto à l’étranger, il faut les déclarer », assure Frédéric Poilpré. Comment les déclarer? Il faut d’abord cocher la case 8UU dans le Cerfa 2042 pour avoir accès au formulaire 3916 bis et ensuite déclarer chaque compte à l’étranger, même ceux qui ont été fermés. Une étape assez simple mais qui peut coûter cher en cas d’oubli. “Le fisc peut infliger une amende de 750 euros par compte non déclaré, détenant moins de 50.000 euros, et 1.500 euros par compte détenant plus de 50.000 euros, avec un plafond d’amende à 10.000 euros“, précise le fiscaliste.

Vient ensuite la déclaration des gains. La plupart des boursicoteurs de crypto-monnaies sont considérés comme non-professionnels ce qui implique une imposition de 30% des bénéfices. Que risque-t-on si on ne déclare pas ses revenus? “L’administration fiscale pourra, à la suite d’un contrôle, opérer un redressement fiscal et demander l’impôt éludé en plus d’une pénalité de 10% du montant de l’impôt en cas d’erreur, voire de 40% en cas de mauvaise foi et même 80% en cas de manoeuvres frauduleuses“, prévient Frédéric Poilpré.

Lire aussiBercy accélère sur le renseignement fiscal

Les transactions entre crypto-monnaies et euros (ou autres monnaies fiduciaires) sont prises en compte par le fisc. Concrètement, si vous avez converti plus de 305 euros de crypto-monnaies en euros, en 2021, vous devez l’indiquer sur votre fiche d’imposition. En dessous de ce seuil en revanche, rien à signaler, vous pouvez attendre l’année prochaine pour vous penchez sur le formulaire 2086.

A noter, pour les détenteurs d’une carte qui permet de payer en caisse avec son compte de crypto-monnaies: “Il faut aussi déclarer ses transactions quand on cède une crypto contre l’obtention d’un bien“, prévient l’expert. Attention donc, si vous avez acheté pour plus de 305 euros de biens ou de services avec votre carte ou par virement, il faut noter et déclarer tous les paiements effectués sur votre fiche d’impôts.

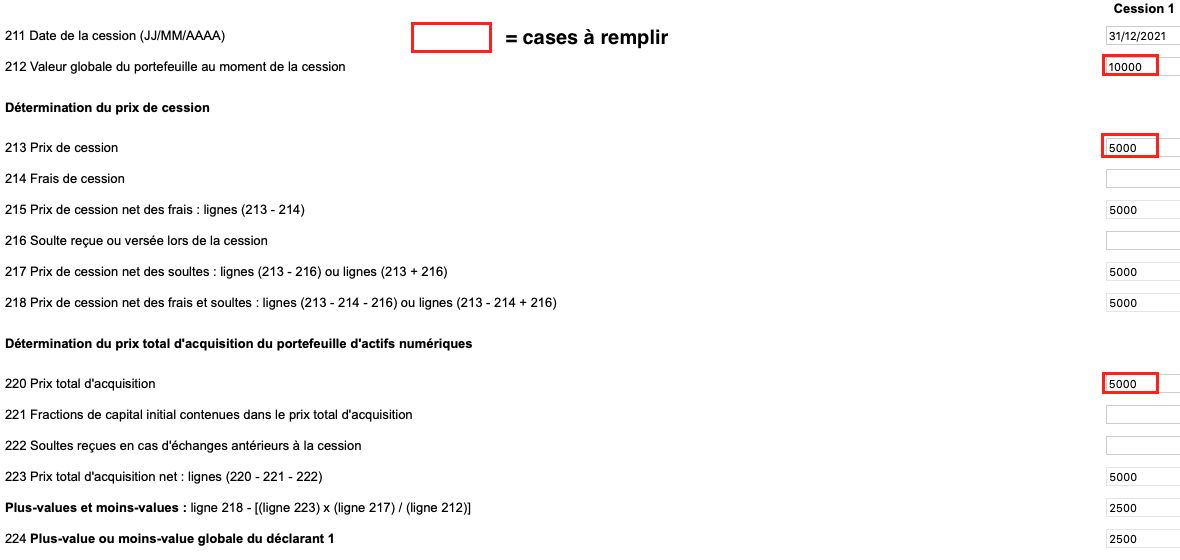

Voilà le cœur du sujet, et le plus dur à comprendre. Munissez-vous du formulaire Cerfa 2086 puis noter pour chaque transaction cryptos/euros (appelé cession):

la valeur totale de votre portefeuille en euros au moment de votre retrait (case 212)

la somme que vous avez transférée en euros (case 213 avec possibilité de déduction des frais)

votre mise initiale dans les crypto-monnaies (case 220), moins les précédents retraits de l’année que vous avez déjà inscrit sur votre fiche d’impôts.

Le site impot.gouv fera ensuite automatiquement le calcul de votre plus ou moins-value.

Exemple de rédaction du formulaire 2086 pour un retrait de 5.000 euros sur un portefeuille de 10.000 euros avec une mise de départ de 5.000 euros.

Mais si vous avez réalisé de nombreuses transactions entre crypto-monnaies et euros, il est facile de s’y perdre. « Cela demande un suivi très minutieux, il faut noter toutes les transactions », confie Frédéric Poilpré. Si vous avez réalisé des dizaines ou des centaines de transactions entre cryptos et euros, il va falloir vous armer d’une feuille blanche et de votre patience pour toutes les noter! Comble de paperasse administrative…

L’astuce: privilégiez les transferts entre crypto-actifs volatiles et stable coins (USDC, USDT, DAI, UST) qui se basent sur le prix du dollar mais qui sont considérés comme des crypto-actifs (donc non imposables). Ne changez vos cryptos pour des euros qu’une fois dans l’année quand vous voulez rapatrier vos bénéfices sur votre compte bancaire.

Si vos comptes sont trop complexes ou que vous avez obtenu des gains à 4, 5 chiffres ou plus, il peut être intéressant de faire appel à un cabinet d’avocats fiscalistes ou d’utiliser des logiciels (payants) d’aide à la déclaration de vos crypto-monnaies (Waltio, Koinly, Coqonut).

NFT, minage et trading : d’autres modalités d’imposition

Il existe des dizaines d’activités gravitant autour des crypto-monnaies, et autant de manières d’être imposé…

Les NFT (non fungible token), des certificats de propriété à la mode, achetés en crypto-monnaies et détenus sur une blockchain, sont soumis aux mêmes règles d’imposition que les plus-values. “Les opérations d’achat et de vente de NFT ne doivent pas être déclarées car il s’agit d’opération intercalaire, comme quand vous échangez une crypto contre une autre“, présente Nicolas Message, fiscaliste associé du cabinet FTPA.

A l’inverse, le staking et le minage qui consistent à se faire payer pour valider des transactions en crypto-monnaies sont fiscalisés différemment ! Comme il s’agit de services, » ces activités sont fiscalisées au barème progressif, en temps que bénéfices non commerciaux (BNC) non professionnels et parfois professionnels « . Pour déclarer ces activités, il faudra remplir le formulaire 2035-SD.

Quant aux traders de crypto-monnaies qui échangent leurs actifs plusieurs fois par jour, tous les jours, l’imposition change. “Les traders non occasionnels sont taxés au statut des bénéfices industriels et commerciaux, au barème progressif“, prévient le fiscaliste. Il faut alors se référer au Formulaire 2031 pour déclarer ses plus-values de trading.

]

L’article Impôts: comment déclarer vos revenus en Bitcoin est apparu en premier sur zimo news.